Bitcoin est jusqu’à présent l’invention la plus importante à émerger au cours de ce siècle. Mais cela prend du temps pour la comprendre – son génie ne se manifeste pas d’un seul coup. Les passionnés de Bitcoin disent souvent qu’il est nécessaire d’étudier le sujet pendant environ une centaine d’heures avant de pouvoir même comprendre de quoi il s’agit. Ce nombre me semble plutôt correct. J’y ai dédié plus de mille heures et ai le sentiment d’en être encore à mes débuts.

Même s’il s’agit d’un sujet infiniment profond, la première heure d’étude est celle qui offre le meilleur rendement. Il suffit d’une heure pour se familiariser avec les bases. Je vous invite donc à considérer cet article comme une immersion initiale dans le protocole Bitcoin. Nous aborderons les points les plus importants et construirons une base solide pour l’apprentissage futur. En cours de route, nous briserons les idées reçues auxquelles la majorité des lecteurs ont sûrement déjà été exposés à travers les grands médias. Bitcoin représente une grande avancée sociétale à un moment historique crucial. Le plus tôt vous en apprendrez sur le sujet et plus vous en tirerez des avantages.

L’apprentissage de bitcoin n’est jamais barbant. Tout au contraire. C’est la technologie la plus fascinante que j’ai jamais découverte et approfondir sur le thème de bitcoin est toujours gratifiant. À cause de la variété incroyable de disciplines qui se recoupent et desquelles Bitcoin s’inspire (économie, informatique, théorie des jeux, etc.), j’ai toujours suspecté qu’elle fut introduite par des extraterrestres ou une IA bienveillante. Mais finissons en avec les absurdités (ou les convictions sincères), il est temps de rentrer dans le coeur du sujet !

Bienvenue dans l’univers de la pillule orange !

Cet essai présente les concepts clés de bitcoin en faisant référence aux phrases et termes les plus communément employés par les bitcoiners ; ceux-ci apparaîtront en gras et en italique. Voici le premier : on appelle généralement le fait d’être exposé de manière compétente à bitcoin prendre la pillule orange, une référence à la pillule rouge du film « Matrix » qui brise toutes les fabrications malveillantes sur la nature de la réalité. Avaler la pillule orange restructure radicalement notre compréhension de ce qu’est l’argent et la façon dont il fonctionne. Et lorsque notre rapport à l’argent change, nos interactions avec la société et le monde changent aussi. L’apprentissage de bitcoin est donc d’une importance fondamentale.

Cette introduction a deux objectifs :

- Vous familiariser avec les informations les plus essentielles sur bitcoin et, avec un peu de chance, vous convaincre de passer une centaine d’heures à approfondir ce thème.

- Si vous décider d’acquérir du bitcoin, apprendre à reconnaître les pièges et éviter les arnaques. Vous découvrirez que non seulement les médias sèment beaucoup de confusion sur le sujet, les néophytes doivent également faire attention aux escrocs en tout genre.

La première leçon de Bitcoin est la suivante : chacun achète du bitcoin au prix qu’il mérite. Bitcoin a moins de quinze ans et seulement un petit pourcentage de la population dispose jusqu’à présent de cet actif. Par conséquent, si vous suspendez vos activités pour étudier bitcoin dès maintenant, vous aurez la chance d’en acquérir à des prix bien inférieurs que lorsque les masses s’y intéresseront. L’adoption de masse n’a pas encore débuté, il n’est donc pas trop tard. Avec seulement 21 million de bitcoins disponibles pour 8 milliards de personnes, c’est en somnolant que vous finirez perdant.

La désinformation sur Bitcoin

Lire les articles de grands médias sur Bitcoin est le moyen parfait pour passer du statut de non informé à mal informé. L’obstacle principal à la compréhension de Bitcoin est le torrent d’informations trompeuses disséminées par des journalistes qui ne sont pas suffisamment renseignés sur le sujet. Croire avec crédulité ce qu’écrivent les journalistes sur Bitcoin sans faire preuve de scepticisme est équivalent à avaler de la bouillie sans même s’en rendre compte.

Les journalistes se trompent constamment, même sur les aspects les plus élémentaires de Bitcoin. Ils adorent particulièrement proclamer solennellement que Bitcoin est mort. Voici quelques exemples :

- 20 juin 2011 : Forbes publie un article intitulé “Donc… c’est la fin de Bitcoin” lorsqu’un bitcoin s’échangeait pour 13,85 dollars.

- 29 septembre 2014 : Le Financial Times annonçait : “Nous allons nous mouiller et appeler cela la fin de Bitcoin”, lorsqu’un bitcoin s’échangeait pour 397,78 dollars.

- 19 avril 2016 : Yahoo Finance citait le PDG de Transferwise, Taavet Hinrikus, qui affirmait alors : “Je pense que l’on peut dire que Bitcoin est mort. Ça n’a pas pris, personne n’utilise Bitcoin. L’expérience Bitcoin, je crois que l’on peut le dire, est terminée.” Bitcoin s’échangeait alors pour 437,50 dollars.

- 29 juin 2019 : Le New York Post publie un article intitulé “Bitcoin n’est pas conçu pour durer, malgré la récente hausse.” Bitcoin s’échangeait se même jour pour 11 882 dollars.

Vous voulez d’autres exemples ? Voici plus de 470 autres nécrologies de Bitcoin.

Alors que les prédictions d’extinction de Bitcoin se multiplient, le réseau Bitcoin se renforce de jour en jour. Le hashpower et le nombre de noeuds Bitcoin sortent du cadre de cette introduction, mais ils sont les meilleurs indicateurs de santé du réseau. Les deux atteignent régulièrement des niveaux records.

Lorsqu’ils ne rédigent pas de nécrologies, les journalistes répètent de mauvaise foi les mêmes discours anxiogènes, affirmant par exemple que Bitcoin gâche beaucoup trop d’énergie. Il y a des douzaines d’articles stupides remplis d’affirmations risiblement fausses ou imprécises à ce propos. Par exemple, voici un article de Fortune Magazine qui affirme qu’une transaction bitcoin consomme 100 dollars d’électricité. Cette analyse de Lyn Alden démontre habilement que ces affirmations sont démesurérement exagérées.

Comme on peut le noter, la maxime “Il ne faut pas croire tout ce qu’on lit” résume bien la qualité de la couverture journalistique des grands médias vis-à-vis de Bitcoin.

Accumuler des sats

Qui ne regrette pas de ne pas avoir acheté du bitcoin en 2011 lorsqu’il s’échangeait pour moins de 14 dollars par unité ? Bitcoin est maintenant 1000 fois plus cher qu’en 2011. Dommage d’avoir raté le coche.

En réalité, tout n’est pas perdu. La plupart de ceux qui ont acquis du bitcoin à 14 dollars ont aussitôt vendu pour réaliser de “grands profits” lorsque le prix a atteint 20, 30 ou 40 dollars, ravis d’avoir doublé ou triplé la valeur de leur investissement initial. Ce n’est pas dans la nature humaine de garder des actifs gagnants à long terme. Le monde est rempli de personnes qui ont vendu leurs bitcoins pour acheter une PlayStation alors qu’ils auraient pu les garder quelques années de plus en échange d’une maison.

Les Bitcoiners utilisent souvent les termes “hodl“, “hodlers” et “hodling” (fautes d’orthographe intentionnelles du mot “hold“, nées sur un post de forum de 2013 écrit sous l’emprise de l’alcool) pour faire référence aux investisseurs de long terme qui refusent de vendre quel que soit le prix. Ces investisseurs sont typiquement si attachés à Bitcoin qu’ils donnent tout pour “accumuler des sats” (anglais : to stack sats). Le terme “stacking“, signifiant “empiler / entasser”, est un terme empreinté des passionnés de métaux précieux et qui fait référence aux investisseurs qui dépensent une portion de leurs revenus mensuels, année après année, dans le but d’amasser une pile d’or ou d’argent. “Sats” est l’abbréviation de “satoshis“, la plus petite unité de bitcoin, équivalente à une centaine de millionième de bitcoin (1 sat = 1/100 000 000 BTC).

Étant donné qu’un satoshi vaut moins d’un centime, quiquonque avec une balance mensuelle positive peut accumuler des sats, peu importe qu’il s’agisse de 7 ou 7000 dollars par mois. Les Bitcoiners ont un bas niveau de préférence temporelle ; ils sont convaincus que l’argent qu’ils investissent dans des sats aujourd’hui aura un jour une valeur supérieure à l’argent qu’ils auraient autrement investi dans des actions, du dollar, de l’immobilier ou d’autres actifs. Ils croient que le marché n’a aucune idée de la véritable valeur de bitcoin. Par-dessus tout, ils ont la patience d’attendre le nombre d’années nécessaires pour voir le prix du bitcoin atteindre sa juste valeur.

En accumulant des sats sur une période de plusieurs mois ou années, on s’engage dans une stratégie d’achats périodiques par sommes fixes (anglais : DCA, dollar cost averaging), ce qui permet d’éviter d’investir toutes ses économies d’une seule traite lorsque le bitcoin est sur le point d’atteindre des prix records – moment qui précède une phase baissière inéluctable. Il existe plusieurs plateformes d’échanges qui permettent d’acheter du bitcoin de façon journalière, hebdomadaire ou mensuelle – il n’y a rien de plus simple pour accumuler des sats.

La volatilité de bitcoin

Bitcoin a une longue histoire d’extrême volatilité. Son prix a récemment atteint des sommets sans précédent pour ensuite retomber à des niveaux non anticipés par la plupart des investisseurs. Pire encore, après chaque chute brutale, le prix du bitcoin stagne généralement pendant une longue et douloureuse période (durant laquelle les nécrologies se multiplient). Puis, enfin, à la grande joie des passionnés, l’histoire de Bitcoin nous enseigne que sa valeur atteindra alors de nouveaux records. Au moment de la parution de cet article, tout investisseur qui a conservé ses bitcoins pendant plus de cinq ans n’en est encore jamais sorti perdant.

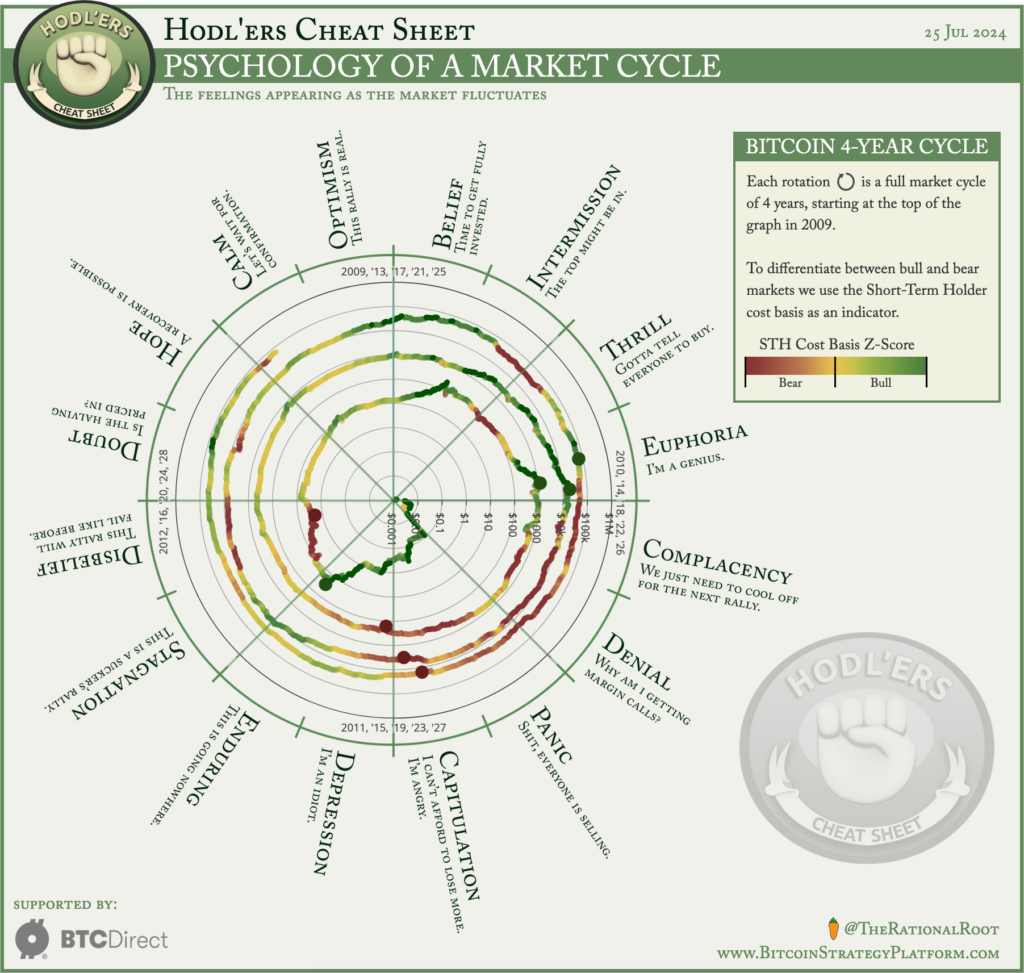

Un personnage intelligent connu sous le pseudonyme de Rational Root soutient de façon convaincante que Bitcoin traverse des cycles de quatre ans durant lesquels le prix atteint de nouveaux pics, suivis d’un plongeon brutal à des niveaux douloureux. Il a créé une douzaine de graphiques s’appuyant sur les prix historiques du bitcoin pour étayer sa thèse. Celui-ci, en particulier, vaut la peine d’être examiné afin de comprendre le phénomène dont il traite :

Les modèles financiers ne sont généralement pas fiables sur le long terme, il est donc possible que ceux créés par Rational Root ne soient pas non plus épargnés. Mais imaginez un instant quel serait le prix du bitcoin si la tendance observée dans le graphique ci-dessus continuait pendant encore une autre décénnie.

Il est peu probable que vous ayez assez de chance d’acheter du bitcoin lors d’un creux pluriannuel, mais cela n’a aucune importance si vous avez la discipline de conserver vos bitcoins. Étant donné la performance spectaculaire de bitcoin sur le long terme, les bitcoiners répètent souvent un adage populaire parmi les investisseurs boursiers durant la période de marché haussier alimenté par la dette entre 1980 et 2019 : “Le temps passé sur le marché l’emporte sur le temps passé à anticiper le marché.” (anglais : “time in the market beats timing the market“)

En d’autres termes, les passionnés disent avec humour que Bitcoin dispose d’une technologie NGU, signifiant “Number Go Up” (c’est-à-dire une technologie dont les indicateurs – comme le prix – sont voués à augmenter à l’infini). En jetant un oeil au prix avec suffisamment de recul, voici ce que l’on observe :

En conséquence, même s’il est difficile d’anticiper ses achats avec précision, les investisseurs qui sont parvenus à conserver leurs bitcoins sur le long terme ont jusqu’à maintenant obtenu des résultats extraordinaires. Michael Saylor, un des plus grands défenseurs de Bitcoin, estime qu’un investissement en bitcoin de moins de cinq ans n’équivaut pas vraiment à un investissement mais à du trading. À moins d’être un magicien de la finance avec une profonde connaissance des marchés, le trading s’assimile alors à un jeu de hasard.

Malgré une longue histoire parsemée d’ascensions de prix époustouflantes, le bitcoin n’atteint de nouveaux sommets que très rarement. À tout moment, il y a des investisseurs qui sont perdants. Par exemple, en 2013, de nombreuses personnes sont entrées sur le marché lorsque le bitcoin s’échangeait à un peu plus de 1000 dollars, pour ensuite voir le prix chuter à moins de 200 dollars et stagner sous les 300 dollars pendant environ 18 mois. Ceux qui ont réussi à tenir avec patience et discipline ont par la suite vu la valeur de leur investissement grimper en flèche. Les marchés baissiers de bitcoin se répètent toujours et, à chaque fois, les hodlers déterminés en sortent gagnants. Ce n’est pas une exagération de dire qu’investir dans du bitcoin – plutôt que de s’adonner à du trading – a tendance à récompenser la discipline et à forger le caractère.

Avoir les reins solides forge le caractère

Lorsque j’ai découvert Bitcoin à la fin de l’année 2014, j’avais déjà des bases en macroéconomie, chiffrement par clé publique, algorithmes de codage, école autrichienne d’économie vs. keynésianisme et théorie des jeux. Ma familiarité avec ces sujets-là m’a permis d’apprecier les propriétés uniques de Bitcoin plus rapidement que la plupart des gens. En conséquence, j’étais confiant que Bitcoin aurait du succès et j’y ai donc investi une forte somme.

N’ayant pas de famille à soutenir et allant un jour hériter de l’argent, j’ai pu me permettre d’adopter une approche aggressive . Mon investissement initial comprenait la quasi totalité de mon patrimoine net. Et, bien sûr, immédiatement après mon achat, la valeur du bitcoin est tombée de 20%, puis a stagné pendant un an. Mais je m’en moquais. Je n’ai jamais eu la tentation de vendre car ma compréhension de Bitcoin m’accordait la certitude que des millions d’investisseurs accourraient un jour pour obtenir une partie des 21 millions d’unités seulement disponibles.

Au moins la moitié des investissements consiste à choisir une allocation prudente pour chaque nouvel actif acquis. Ne prenez pas de risques qui pourraient vous mener – ou votre famille – à la rue. Achetez uniquement du bitcoin dans la mesure où vous comprenez dans quoi vous vous lancez. La meilleure chose à faire est d’étudier Bitcoin profondément pendant un temps et d’éviter toute autre distraction.

Mon intuition, qui n’a pas vocation à être un conseil financier, est que Bitcoin a environ 30% de chance d’échouer (c-a-d quelque chose qui briserait le protocole et réduirait alors la valeur du bitcoin à néant). Si rien ne brise le protocole, je pense alors que Bitcoin deviendra une puissante réserve de valeur mondiale et que la majorité des gens convertiront une partie de leurs actifs (actions, obligations, devises, or et immobilier) en bitcoin. Cela marquerait le début de ce que les aficionados appellent l’hyperbitcoinisation.

Si l’hyperbitcoinisation a lieu, j’envisage que le déluge d’argent sur le marché pourrait multiplier le prix du bitcoin par cinquante, voire cent. Les bitcoiners utilisent le verbe “moon” (français : atteindre la Lune) pour décrire ces scénarios optimum d’explosion du prix du bitcoin. J’ai foi en la probabilité que le bitcoin atteigne la Lune, mais ne me croyez pas sur parole. Dédiez une centaine d’heures à l’apprentissage de Bitcoin et faites vous votre propre opinion.

Bitcoin est le pari asymétrique par excellence

La plus grande opportunité d’investissement que l’on puisse rencontrer est ce qu’on appelle un pari asymétrique. Cela se manifeste lorsque le rapport risque / profit d’un investissement potentiel est déséquilibré dans une direction fortement favorable. Par exemple, si vous avez l’opportunité de tirer à pile ou face, le côté face vous rapportant dix dollars et le côté pile vous faisant perdre un dollar, saisissez-la et pariez gros ! Ce genre de paris asymétriques ne se présente que très rarement. Dans son essai intitulé “Un scénario optimiste pour Bitcoin” (titre original : “The Bullish Case for Bitcoin”), Vijay Boyapati défend la thèse que Bitcoin est le plus grand pari asymétrique de notre époque.

L’essai ci-dessus, que Boyapti a par la suite adapté en livre, fut publié en 2018. Depuis, plusieurs faits nouveaux ont renforcé mon optimisme vis-à-vis de Bitcoin :

- Ce ne sont plus seulement les particuliers qui achètent du bitcoin, les entreprises s’y sont également mises. Diverses entreprises ont déjà acquis des milliers de bitcoin pour les ajouter à leur trésorerie.

- Les stupides règles comptables du FASB sont en train d’être réécrites de sorte que les principes comptables généralement acceptés ne pénalisent plus les entreprises qui détiennent du bitcoin.

- Plusieurs grandes sociétés financières, dont Schwab, Fidelity, Nasdaq, BNY Melton et BlackRock, ont récemment introduit des offres d’achat et de garde de bitcoin pour les grands investisseurs institutionnels.

Les rampes d’accès sont dorénavant une réalité pour les grands détenteurs de capital ; et on ne se charge jamais assez de rappeler qu’il n’y aura que 21 millions de bitcoin en circulation.

Il arrivera probablement un jour où, de nulle part, une grande entreprise de technologie comme Apple ou Microsoft achètera 10 000 bitcoins. Une fois ce jour arrivé, la course aura alors réellement commencé. Une large acquisition de la part d’une entreprise figurant au classement Fortune 100 causera un raz-de-marée d’investissements institutionnels car les entreprises accourront pour convertir une part de leurs actifs en bitcoin. Cette déferlante de capital provoquera alors un choc de l’offre, puisque la demande de bitcoin sera bien supérieure au nombre d’unités disponibles à la vente.

Jusqu’où Bitcoin peut-il aller ?

Les tendances économiques que nous explorerons plus tard dans cet article semblent suggérer qu’il y a une accélération du monde vers l’hyperbitcoinisation.

Greg Foss, gestionnaire de risques avec 35 ans d’expérience et responsable de l’allocation de milliards de dollars de capital, est convaincu que les gestionnaires d’actifs institutionnels n’auront pas d’autres choix que d’adopter bitcoin. Foss et d’autres experts en macroéconomie pensent que l’économie mondiale est en train de s’effondrer et, bien qu’il est difficile de prévoir exactement la manière dont cet effondrement aura lieu, il affirme souvent que “toutes les routes mènent a Bitcoin“.

L’achat de bitcoins par un nombre croissant de personnes renforce à la fois la légitimité du protocole tout faisant diminuer l’offre disponible de bitcoins sur le marché. Le prix du bitcoin a tendance à exploser soudainement grâce à l’effet FOMO.

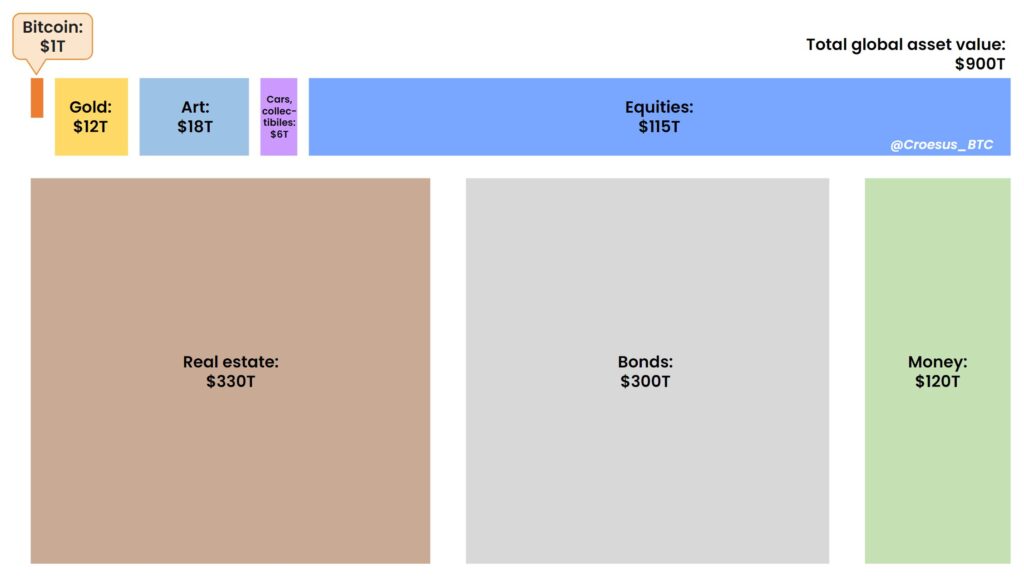

Foss a calculé que si seulement 5% des actifs mondiaux étaient vendus pour acheter du bitcoin, chaque unité vaudrait environ 2 000 000 de dollars. Tel un trou noir, l’hyperbitcoinisation absorbera une somme toujours croissante de capital en provenance d’autres classes d’actif.

Pourquoi Bitcoin pourrait surpasser l’or

Au fur et à mesure que l’hyperbitcoinisation progresse, l’or sera sans aucun doute le premier actif majeur à se faire dépasser par Bitcoin. C’est parce que l’or est le plus petit des actifs majeurs en matière de capitalisation et parce que Bitcoin est nettement supérieur à l’or en tant que réserve de valeur :

- Bitcoin sera toujours limité à 21 millions d’unités, alors que les réserves d’or mondiales augmentent en moyenne de 2% par an via l’exploitation minière. Plus on garde de l’or, plus la part que l’on détient se retrouve diluée par la quantité croissante d’or disponible dans le monde.

- Il est impossible de traverser les frontières avec de l’or sans encourir des coûts et risques importants.

- L’or n’est pas pratique à vendre. La plupart des acquéreurs devront vérifier sa légitimité pour se prémunir contre la fraude. De plus, à l’achat il faut généralement payer quelques pour cents de plus que le prix comptant, pour ensuite recevoir une quantité équivalente ou moindre que le prix comptant à la vente.

- La vente d’or est limitée par la taille de la pièce ou du lingot. Il n’est pas possible de vendre arbitrairement 3,12 dollars d’or pour un café ou 306 500 dollars d’or pour une maison.

Étant donné les avantages indéniables qu’offre Bitcoin par rapport à l’or, je suis convaincu que la capitalisation du marché de Bitcoin dépassera celle de tout l’or du monde. Au moment de la publication de cet article, la capitalisation du marché de Bitcoin est légèrement inférieure à 500 milliards de dollars, alors que celle de l’or est d’environ 11 000 milliards. Bitcoin est tellement supérieur à l’or sur de nombreux d’aspects qu’il est probable que le moment où Bitcoin dépasse l’or puisse se produire soudainement, aussi rapidement que les téléphones portables ont pu supplanter les lignes fixes. Une fois ce fait accompli, au fur et à mesure que l’hyperbitcoinisation se déroule, je m’attends à ce que Bitcoin continue à soutirer de la valeur aux autres classes d’actifs, comme les actions ou l’immobilier.

Qu’est-ce qui pourrait dérailler ?

Le succès de Bitcoin n’est pas garanti. Le réseau pourrait subir des dégâts ou être détruit par une attaque de la part d’états utilisant de gigantesques ressources. Ou sinon, il pourrait y avoir un problème inaperçu dans le code de Bitcoin pouvant éventuellement mener à son effondrement.

Néanmois, je pense que Bitcoin offre des retours potentiels extrêmement élevés pour un risque modéré. Afin de déterminer la probabilité que Bitcoin échoue, il est important de prendre en considération l’effet Lindy qui suppose que plus une chose survit longtemps, plus ses chances de survie continuent d’augmenter.

L’effet Lindy suggère que si le protocole Bitcoin était condamné à s’effondrer en raison d’une attaque ou d’une vulnérabilité inconnue, cela aurait eu beaucoup plus de chance de se produire par le passé que maintenant. En d’autres termes, Bitcoin avait beaucoup plus de chance d’échouer de 2010 à 2015 que de 2015 à 2020. Chaque nouvelle année qui passe rend l’échec de Bitcoin de moins en moins probable.

Les bitcoiners disent souvent “Tic-Toc, next block” (français : “Tic-toc, voilà un autre bloc“) en référence au fait qu’environ toutes les dix minutes un nouveau groupe de transactions est ajouté à la blockchain Bitcoin. Cela signifie que toutes les dix minutes, l’effet Lindy augmente davantage.

Les trois dangers

Quiconque songeant à acheter du bitcoin doit éviter l’effet de levier, les shitcoins et les arnaques par affinité. Chacun d’eux sont parvenus à détourner des milliards de dollars qui auraient pu autrement être sécurisés sur le protocole Bitcoin.

1 – Ne jamais utiliser l’effet de levier

Comme pour les actions, de nombreux investisseurs utilisent l’effet de levier, aussi connu sous le nom d’achat sur marge. L’effet de levier permet d’acheter une quantité de bitcoin supérieure à la somme d’argent dont vous disposez, ce qui est super si le prix de bitcoin ne fait rien d’autre qu’augmenter. À un certain moment, vous pouvez liquider une partie de vos avoirs, rembourser le montant du prêt et finir dans une meilleure position qu’auparavant.

En revanche, si le prix du bitcoin baisse suffisamment par rapport à votre prix d’achat, il vous faudra immédiatement mettre plus d’argent sur la table ou vous encourrez le risque que tous vos avoirs soient liquidés. Ce moment redouté, c’est ce qu’on appelle un appel de marge. Plus l’effet de levier est grand, plus la fourchette de prix dans laquelle bitcoin doit s’échanger est mince et plus les chances de subir un appel de marge sont grandes.

Les nombreuses fois où le prix du bitcoin a chuté à des niveaux plus bas que prévu rendent l’utilisation de l’effet de levier incroyablement risquée (pour ne pas dire stupide). Comme le dit Caitlin Long : “Un imbécile usant de l’effet de levier sur ses bitcoins s’en voit vite démuni.” (anglais : “A fool and their leveraged bitcoin are soon parted.”)

Le monde est rempli de personnes qui achètent du bitcoin par effet de levier. Ils s’enrichissent temporairement lorsque le prix explose, pour ensuite tout perdre lors de la baisse qui s’ensuit. Dans le language Bitcoin, on appelle cela “getting rekt” (terme argotique anglais pour “getting wrecked“, signifiant “se faire anéantir“).

Il est facile d’éviter de se faire anéantir en suivant simplement le sermon que répète Matt Odell, défenseur de la vie privée, dans presque toutes ses apparitions en podcast : “Reste humble et accumule des sats” (anglais : “Stay humble and stack sats“). Même si vous pariez gros sur Bitcoin, faites-le de façon responsable en achetant seulement en fonction de ce que vous pouvez vous permettre de perdre, puis garder vos bitcoins à long terme. Par dessus tout, évitez l’effet de levier comme la peste afin que vous ne soyez jamais confronté à un appel de marge. Gardez à l’esprit que l’astuce pour bien investir est de ne jamais parier plus d’argent que vous ne pouvez vous permettre de perdre.

2 – Les altcoins sont des shitcoins

Étant donné que Bitcoin n’est qu’un programme informatique qui sauvegarde des copies de sa blockchain sur des milliers de noeuds, n’importe qui est en capacité de modifier quelques lignes de code et d’ainsi créer un nouveau protocole ayant sa propre monnaie. En fait, il est tellement facile de créer sa propre monnaie que, selon les plus récents calculs, il existe plus de 19 000 protocoles concurrents de Bitcoin, chacun ayant sa propre monnaie. Les créateurs de ces monnaies les appellent “altcoins” (abbréviation de “alternative coins“, c-a-d des “monnaies alternatives“), alors que les bitcoiners les appellent de plein droit “shitcoins” (c-a-d des “monnaies de merde“). Certains de ces protocoles usurpent même le nom de Bitcoin dans une tentative d’attirer les personnes crédules : il y a Bitcoin Cash (BCH), Bitcoin Satoshi’s Vision (BSV), Bitcoin Gold (BTG), Bitcoin Diamond (BCD) et autres arnaques en tout genre. Tous ces protocoles sont frauduleusement nommés et investir dans ces monnaies ne vous accorde aucune propriété du véritable réseau Bitcoin (BTC).

Le fait même que bitcoin.com promeuve des shitcoins souligne à quel point il est nécessaire d’être vigilant avant d’investir. Je n’ai pas de place pour expliquer pourquoi tous les altcoins sont des shitcoins, donc veuillez pour le moment me croire sur parole et ne vous faites pas avoir. Au fur et à mesure que vous approfondissez vos connaissances de Bitcoin, après une vingtaine ou trentaine d’heures d’étude, vous serez prêt à lire des explications détaillant les raisons pour lesquelles les altcoins sont en fait des arnaques. Mais pour le moment, gardez à l’esprit que tous les altcoins ont une caractéristique en commun : chacun a été créé par un individu ou un groupe qui voudrait que vous cédiez vos bitcoins en échange d’une monnaie pourrie dont la valeur est vouée à s’effrondrer.

– Attention aux arnaques par affinité

Peu importe dans quoi vous investissez votre argent – que ce soit dans du bitcoin, dans des obligations ou dans un club de bowling – c’est dans la nature humaine que d’essayer de maximiser ses profits. Les escrocs tentent constamment d’exploiter ce penchant pour vous dérober votre argent.

Soyez donc à l’affût de ces arnaques s’assimilant à Bitcoin. Comme le nom l’indique, elles exploitent l’intérêt que vous avez pour Bitcoin afin de vous attirer dans une combine consistant à vous dérober votre investissement. Ces arnaques prennent généralement deux formes :

- Échanger du bitcoin pour un altcoin qui génère du rendement.

- Transférer du bitcoin chez un dépositaire qui vous paiera des intérêts en retour.

Ces deux allées mènent à la même destination : quelqu’un prend possession de vos bitcoins et ne vous les restitue jamais. Ces arnaques par affinité sont d’une évidence désopilante, comme la chaîne de Ponzi de BitConnect qui a fini par imploser seulement quelques semaines après l’enregistrement de cette vidéo promotionnelle inoubliable.

Il existe parfois des escroqueries plus sophistiquées et plus difficiles à détecter, comme celles lancées par Celsius Network, BlockFi, le projet Hex, ou la plateforme d’échange FTX. Tant que l’on est sur le sujet, l’intégralité de l’écosystème Ethereum est un désastre ambulant soit-disant décentralisé qui est géré par des individus fondamentalement malhonnêtes. Et ne parlons même pas des NFTs !

Acheter un altcoin équivaut en réalité à acheter du bitcoin pour un parti sans scrupule, et ce en échange d’un jeton sans valeur dont le prix est destiné à s’évaporer. Il ne faut donc pas considérer bitcoin comme une cryptomonnaie – il faut voir bitcoin en tant que tel et les “cryptos” comme des arnaques. Comme le dit l’experte en macroéconomie Lyn Alden : “Il s’agit de Bitcoin, pas de ‘crypto’. Il y a là une technologie utile autour de laquelle un océan d’arnaques s’est formé.”

Bitcoin a été créé par un génie – ou un groupe de génies – sous le pseudonyme de Satoshi Nakamoto. Il a anonymement donné au monde une invention d’une immense importance avant de disparaître à jamais. Les créateurs d’altcoins, à l’inverse, bâtissent leur empire en faisant preuve de charisme, de ruse, en créant des “communautés” fictives, et ce dans le but ultime d’escroquer leurs investisseurs.

Tous les bitcoiners ne sont pas de véritables bitcoiners. D’innombrables “influenceurs” passent 90% de leur temps à parler de bitcoin et les 10% restants à promouvoir des altcoins ou des chaînes de Ponzi. Bien que ces créateurs de contenu semblent passer pour des bitcoiners, ils jettent en réalité leur public en pâture. Ils ont souvent des réflexions pertinentes et divertissantes, mais leur objectif de long terme est de vous convaincre d’investir dans des arnaques qui vous font renoncer à vos bitcoins ou à votre argent.

Comment acheter du bitcoin ?

Il est possible d’acheter du bitcoin de diverses manières : auprès d’amis ou d’inconnus, sur des plateformes d’échange, même sur PayPal, Robinhood et Cashapp. Cela étant dit, il vaut mieux éviter Paypal et Robinhood comme la peste.

Si possible, il est préférable d’acheter du bitcoin sans passer par des plateformes qui procèdent à des vérifications d’identité de type KYC. Il n’est pas justifié de devoir fournir sa date de naissance, numéro de sécurité social ou l’adresse de son domicile pour acheter du bitcoin, et encore moins de devoir scanner son permis de conduire. Dans l’univers Bitcoin, les plateformes d’échange sont souvent la cible de cyber-attaques à la suite desquelles les données de KYC sont susceptibles de fuiter au public. Éviter de partager ses informations personnelles permet de se prémunir contre ce risque.

Voilà pourquoi la meilleure des choses à faire, à chaque fois que possible, est d’acheter du bitcoin directement auprès d’amis plutôt que sur des plateformes d’échange. Il est également possible d’en acheter à des inconnus en se donnant rendez-vous dans un lieu public, en payant en espèces et en procédant à la transaction en personne. Il faut cependant noter que cette méthode comporte des risques, notamment quand des sommes importantes sont concernées. Au fil des ans, il y a eu des douzaines d’attaques violentes à l’encontre de hodlers dans le but de dérober leurs bitcoins.

S’il est impossible d’éviter le KYC pour acheter du bitcoin, il faut alors choisir une entreprise de bonne réputation. En règle générale, les risques sont moindres avec les entreprises qui sont consacrées 100% à Bitcoin et qui n’offrent aucun altcoin. Cela est un signe d’intégrité, car ces entreprises n’ont pas tendance à compromettre leur éthique contre des profits à court terme.

L’importance de prendre pleinement possession de ses bitcoins

Il est tentant de laisser la garde de vos bitcoins à la plateforme qui vous les as vendus. Mais tant que vous ne les transférez pas hors de celle-ci, vous n’en êtes pas réellement en possession – tout ce que vous avez, c’est une reconnaissance de dette. Laisser ses bitcoins sur une plateforme d’échange introduit un risque de contrepartie, c’est-à-dire la possibilité de perdre vos bitcoins en cas de cyber-attaque ou de faillite de l’entreprise.

Les plateformes d’échange sont constamment la cible d’attaques et, au fil des ans, des milliards de dollars d’actifs y ont été siphonés avec succès. Il arrive que les personnes affectées soient pleinement compensées, mais cela reste rare. Et dans le meilleur des cas, les bénéficiaires de ces remboursements doivent souvent attendre plusieurs années dans l’incertitude avant de pouvoir récupérer leur actifs. Étonnament, si vous laissez vos bitcoins sur une plateforme d’échange ou de prêts qui fait faillite, vous ne serez pas en tête de liste pour les récupérer via les tribunaux de faillite – d’autres créanciers auront légalement le droit de réclamer les bitcoins avant vous.

Chaque jour que vous laissez une entreprise être en charge de vos bitcoins représente un risque de contrepartie grandissant. Et même dans le cas où l’entreprise réussit à sécuriser les bitcoins, les gouvernements peuvent décider d’imposer de nouvelles exigences KYC pour vendre ou prendre possession des bitcoins que vous avez achetés au préalable.

En gardant cela à l’esprit, une des phrases que les bitcoiners répètent le plus souvent est “Not your keys, not your bitcoin” (“Pas vos clés, pas vos bitcoins“). Tant que vous ne transférez pas vos bitcoins vers vos propres UTXO en utilisant un dispositif de signature (aussi connu sous le nom de “hardware wallet“, “portefeuille matériel” ou “portefeuille physique“) que vous contrôlez, vos bitcoins ne vous appartiennent pas vraiment. Ne devenez pas comme ces milliers d’individus qui laissent leurs bitcoins sur une plateforme d’échange ou de prêts, pour découvrir un bon matin qu’ils ont disparu.

Sécuriser ses bitcoins

Les nombreux choix qui s’offrent à vous en matière de garde de bitcoin est un sujet trop vaste à couvrir dans le cadre de cet article. Disons simplement qu’au fur et à mesure que votre réserve de bitcoin s’élargit, vous allez envisager d’utiliser des méthodes de plus en plus robustes pour les protéger. Si vous ne détenez qu’une petite quantité de bitcoins, l’installation d’un portefeuille logiciel (aussi appellé “software wallet“) comme Muun sur votre smartphone est probablement suffisamment sûr. Il suffit juste de noter la “seed phrase” associée au portefeuille (une phrase comportant généralement entre 12 et 24 mots qui permet d’accéder au wallet) et de garder ces informations en lieu sûr. Il n’est pas recommandé de sécuriser de larges quantités de bitcoins avec votre smartphone au cas où vous seriez victime d’une attaque physique où l’agresseur pourrait aisément gagner accès à votre wallet.

Afin de sécuriser de plus grandes quantités de bitcoins, il vaut mieux utiliser un dispositif de signature physique comme un ColdCard ou Blockstream Jade. Matt Odell recommande de débuter avec un dispositif ColdCard combiné à Sparrow Wallet et de graver votre seed phrase sur une plaque en acier. Vous pouvez vous référer à son guide de configuration. Si la valeur de vos bitcoins est supérieure à une belle voiture, vous envisagerez peut-être de bénéficier de la sécurité supplémentaire offerte par une solution multi-sig (abbréviation de “multi-signatures“, c-a-d un système par lequel une transaction doit recevoir la signature de plusieurs dispositifs distincts pour être approuvée).

Il existe des centaines de méthodes pour sécuriser ses fonds, attendez-vous à être submergé de choix. Ben Perrin de Bitcoin Sessions a créé des dizaines de vidéos expliquant étape par étape les nombreuses manières de sécuriser ses bitcoins.

Indépendamment de la méthode que vous choisissez pour protéger vos bitcoins, il vous faut penser à la sécurité physique (garder en lieu sûr vos dispositifs, mots de passe et clés de récupération) et à l’anonymat (ne pas révéler aux agresseurs potentiels le fait que vous détenez des bitcoins).

Il n’y a pas de méthode parfaite pour sécuriser ses bitcoins ; c’est une question de compromis entre sécurité et praticité. Ce qui convient à quelqu’un n’est pas forcément la meilleure solution pour un autre.

Il y a en revanche une solution à exclure : ne pas utiliser les services d’un dépositaire qui vous fait payer un pourcentage annuel sur vos dépôts de bitcoins, c’est absurde. Il faut voir avec méfiance les bitcoiners qui font la promotion de ces entreprises. Si nécessaire, il n’y a pas de problème à ce que vous payiez un service d’assistance pour configurer un système de protection multi-clés, mais jamais auprès d’une entreprise qui siphonne chaque année une partie de vos réserves simplement pour détenir une de vos clés.

Vouz pouvez commencer à découvrir comment protéger vos bitcoins en consultant cet article

Avoir au moins deux réserves distinctes de bitcoin

La philosophie du “Not your keys, not your coins” de Bitcoin est très sensée. Malheureusement, de nombreux bitcoiners aguerris ne se rendent pas compte des compétences qu’une personne ordinaire doit acquérir pour qu’elle puisse prendre pleinement possession de ses fonds sans risque. En l’état actuel des choses, il faut avoir des bases techniques solides pour configurer un dispositif de signature correctement et transférer des bitcoins, et en particulier pour utiliser des outils sophistiqués d’anonymisation et de multi-sig.

De nouvelles avancées facilitent la pleine prise de possession de ses bitcoins. Mais si vous avez un proche âgé qui oublie toujours son mot de passe Gmail ou qui pense que l’internet se résume à Facebook, vous allez vite vous rendre compte qu’il n’aura jamais les compétences techniques nécessaires pour configurer un noeud Bitcoin ou un dispositif de signature.

Avec des compétences techniques au-dessus de la moyenne, la façon la plus probable de perde ses bitcoins ne viendra pas d’un acteur malveillant, mais de sa propre incompétence.

Au fur et à mesure que vous explorez diverses méthodes de sécurisation, n’oubliez jamais que Bitcoin n’est pas une entreprise, mais un protocole. Il n’y a pas de service après vente, ni de responsable avec qui parler, car les protocoles décentralisés ne sont gérés par personne. Par conséquent, si vous égarez vos clés cryptographiques, oubliez le code PIN de votre dispositif de signature, ou transférez des bitcoins à la mauvaise adresse, ils sont probablement perdus à jamais. Les mêmes qualités qui rendent la sécurité de vos bitcoins inviolable peuvent aussi les rendre inaccessibles si vous commettez une erreur. Comme le dit Preston Pysh, “Bienvenue sur les terres de la responsabilité personnelle absolue.“

C’est la raison pour laquelle quiconque détient une quantité considérable de bitcoins se doit de les garder dans plusieurs réserves distinctes. De cette façon, si quelque chose de catastrophique se produit, en dépit des précautions prises, la perte de bitcoins sera limitée.

Personellement, j’ai sécurisé la majorité de mes bitcoins en “cold storage” (français : chambre froide, c-a-d préserver ses clés privées hors ligne via un portefeuille physique) en utilisant cinq différents dispositifs de signature séparés géographiquement par des milliers de kilomètres, avec trois signatures sur cinq nécessaire pour dépenser mes bitcoins.

Donc, qu’est-ce que Bitcoin ?

Une des raisons pour laquelle il faut du temps pour comprendre Bitcoin, c’est qu’on ne peut ni le voir, ni le toucher. Comme les services de streaming, tels que Spotify ou YouTube, ont rendu les CD et DVD obsolètes, Bitcoin fait de même avec l’argent physique. Bitcoin est souvent représenté en ligne comme une pièce orange ou une pièce d’or frappée, principalement car le cerveau humain n’est pas prédisposé à saisir les choses dénuées de forme physique.

Puisqu’il est impossible de voir ou tenir du bitcoin dans sa main, qu’obtient-on exactement en achetant du bitcoin ? Où sont les bitcoins ? Comment en prouve-t-on sa possession ? Et de manière plus importante, comment se dépense le bitcoin ?

Essentiellement, les bitcoins existent sur un registre public numérique que n’importe qui peut télécharger. Ce registre maintient la trace de la propriété des 21 millions de bitcoins, chaque unité étant divisible en 100 million de satoshis. Le systèmes de stockage physiques sont devenus si bon marché qu’une carte microSD à 60 dollars suffit pour stocker toutes les transactions du réseau Bitcoin depuis sa génèse. Environ 10 000 volontaires maintiennent des noeuds publics à travers le monde entier, chacun de ces noeuds préservant une copie du registre public Bitcoin. Approximativement toutes les dix minutes, chaque noeud du réseau est actualisé avec le plus récent groupe de transactions validées.

N’importe qui peut déplacer ou vendre ses bitcoins en signant une transaction avec sa clé privée en échange d’une petite taxe payée aux mineurs validant le transfert. Le protocole vérifie que l’expéditeur a suffisamment de bitcoins pour envoyer la transaction et, si c’est le cas, approuve le transfert en l’inscrivant sur le registre public.

Bitcoin est une monnaie non censurable et non confiscable

Une des plus grandes vertus de Bitcoin est sa capacité de résistance à la censure. La censure fait généralement référence à la suppression d’une forme d’expression, mais les gouvernements n’hésitent pas à étendre celle-ci à la façon dont vous décidez de dépenser votre argent. Lors des manifestations des camionneurs canadiens de 2022, la plateforme GoFundMe a renoncé à son engagement de distribuer les donations à destination des camionneurs. Quelques jours plus tard, le gouvernement canadien a ordonné aux banques du pays de geler des centaines de comptes bancaires de personnes ayant effectué des donations.

Nul besoin de soutenir la cause des camionneurs pour trouver alarmante la lourde riposte du gouvernement canadien. Les sympathisants des camionneurs se sont tournés vers Bitcoin pour contourner les canaux de paiement traditionnels et sont parvenus à donner des centaines de milliers de dollars.

S’il y a quelque chose de pire que l’interdiction de dépenser notre argent comme bon nous semble, c’est de voir cet argent confisqué sans motif. L’argent en espèces et l’or peuvent être facilement confisqués par la police, souvent sous le prétexte abusif de confiscation civile. Ces lois permettent aux autorités de garder votre argent même si vous n’avez pas été accusé de crime.

Si vous tentez de traverser une frontière avec une somme importante en espèces ou en or, vous encourrez le risque d’être interrogé et de vous faire confisquer votre argent. Étant donné que bitcoin existe exclusivement sur le registre public du protocole, vos fonds vous suivent où que vous alliez sans que vous n’ayez jamais à les transporter avec vous. Bitcoin facilite la circulation d’argent entre pays de manière sûre et fiable, rendant ainsi les gardes-frontières impuissants. Évidemment, je ne traverserais pas de frontières avec mon dispositif de signature ou ma seed phrase, mais il existe diverses manières de gagner accès à ses réserves de bitcoin, indépendamment du pays de destination.

Bitcoin est par conséquent idéal pour les réfugiés qui fuient la persécution, ainsi que pour tous ceux qui résident dans un pays qui traversant une crise bancaire. C’est aussi parfait pour les travailleurs étrangers qui souhaitent virer de l’argent à leur famille dans leur pays d’origine. Les frais de paiement des transactions Bitcoin, particulièrement celles effectuées sur le réseau Lightning, sont si minimes que Western Union semble être, en comparaison, une entreprise zombie ambulante, tout comme CompuServe et le Minitel furent condamnés à disparaître avec l’arrivée des SMS, des emails et de l’internet.

Les gouvernements gagnent du pouvoir à chaque fois que vous utilisez leur devise officielle. Vous gagnez du pouvoir lorsque vous économisez et faites des achats en bitcoin. Bitcoin est l’argent du peuple – à chaque fois que vous en faite usage, la liberté progresse.

Monnaie-fiat et inflation

Au-delà de leur vulnérabilité à la censure et à la confiscation, les devises d’État sont de piètres réserves de valeur car elles sont constamment soumises à l’inflation.

Les économistes qualifient les monnaies émises par le gouvernement de “monnaies-fiat“. La cause de la tendance inflationnaire de ces monnaies-fiat est révélée par le terme en lui-même : “fiat“, en latin, signifie “qu’il en soit ainsi“. Les monnaies-fiat accordent aux gouvernements la capacité divine de créer de l’argent[à partir de rien, et ce à n’importe quand en quantité illimitée. L’inflation n’est pas un phénomène qui se manifeste spontanément. C’est le résultat logique de la dévaluation monétaire via la planche à billets (aussi appelé* financement monétaire* ou monétisation des dettes). Les bitcoiners disent souvent, et à juste titre, que “l’inflation, c’est du vol.“

Nico ZM, le co-présentateur du podcast Simply Bitcoin, illustre merveilleusement bien cet argument :

“Les bitcoiners croient fondamentalement que personne ne devrait avoir la capacité de créer de l’argent gratuitement, alors que le commun des mortels doit travailler pour en obtenir.“

Pourquoi économiser dans une devise qui est condamnée à perdre en pouvoir d’achat, alors que bitcoin a des chances d’augmenter en valeur sur le long terme ? Les monnaie-fiats sont intrinsèquement inflationnaires, tandis que bitcoin est fondamentalement déflationnaire. En d’autres termes, le dollar et les autres devises nationales sont garanties de perdre de la valeur avec le temps, alors que bitcoin a tendance à gagner en pouvoir d’achat – souvent de façon dramatique – sur de longues périodes.

Qu’y a-t-il derrière la récente inflation monétaire ?

Pendant des décennies, le dollar américain avait une certaine résistance à l’inflation car il était directement garanti par des réserves de métaux précieux. De fait, chaque billet imprimé avant 1966 comportait sur le recto les mots “Silver Certificate” (certificat d’argent). N’importe qui pouvait échanger un billet de 20 dollars contre sa valeur nominale en argent dans une banque fédérale. De la même façon, toutes les pièces ayant une valeur nominale équivalente ou supérieure à 10 centimes de dollars était composé de 90% d’argent. À partir de 1965, ces mêmes pièces étaient principalement composées de cuivre. Puis, en 1971, le président Richard Nixon mit fin à la convertibilité entre le dollar et l’or – empêchant ainsi les investisseurs internationaux d’échanger leur réserves de dollars contre des lingots d’or.

La conséquence de tout cela est que, à partir de 1966, les billets en dollars comportaient dorénavant les mots “Federal Reserve Note” à la place de “Silver Certificate“. Les critiques remarquent avec justesse que la Réserve fédérale (communément appelée “la Fed“) n’est ni fédérale ni une réserve. Il n’existe plus aucune réserve de métaux précieux garantissant la valeur du dollar et l’entité chargée d’émettre des dollars n’est pas non plus détenue par le gouvernement fédéral. Il s’agit en fait d’une société privée (bien que son directeur soit nommé par le président des États-Unis). Aucune restriction n’existe pour empêcher la Réserve fédérale d’émettre autant de nouveaux dollars qu’elle le souhaite dans le cadre de son activité.

Les personnes qui dirigent la Fed sont invariablement des économistes keynésiens. La théorie keynésienne soutient l’idée de réduire les taux d’intérêt et d’émettre de la nouvelle monnaie chaque fois que le pays entre dans une période de récession. Et s’il y a bien domaine dans lequel la Réserve fédérale excelle, c’est la création monétaire. Voici un graphique illustrant l’évolution de la quantité de dollars M2 en circulation sur les quarante dernières années :

On observe que l’impression monétaire américaine est devenue incontrôlable en 2020, au début de la crise du COVID. De façon prévisible, cette déferlante d’argent nouvellement crée et inspiré par la pandémie a donné voie à une grave crise inflationnaire.

Bien que l’inflation soit élevée aux États-Unis, elle est encore pire à l’international. Les gouvernements du monde entier ne cessent d’imprimer de l’argent pour payer leur dette croissante tout en dévaluant leur devise pour stimuler les exportations. Les compétitions mondiales de dévaluation monétaire n’ont jamais de fin heureuse.

Au fur et à mesure que les gouvernements continuent de créer d’énormes quantités d’argent, de nombreuses monnaies-fiat font chute libre. Nous avons récemment assisté à l’effondrement des devises du Vénézuela, du Liban et de la Turquie. Et il y a désormais de forts signes que le Yen, l’Euro et la Livre sterling partageront peut-être le même destin.

L’oeuvre d’Adam Fergusson “Quand l’argent meurt“ fait le récit de l’hyperinflation que traversa la République de Weimar au début des années 1920. Quiconque lit le livre de Fergusson notera que des événements semblables sont en train de se dérouler aujourd’hui. Dans le passé, les victimes de l’hyperinflation n’avaient nulle part où se tourner et, par conséquence, voyaient une grande partie de leurs économies de toute une vie s’évaporer d’un jour à l’autre. Heureusement qu’aujourd’hui nous avons bitcoin, lequel est programmé pour être une expression fixe de rareté que tout le monde peut acquérir. Nous pouvons nous protéger de l’hyperinflation rampante en diminuant notre dépendance à la monnaie-fiat et en soutenant l’adoption de bitcoin.

Les vertus d’une masse monétaire fixe

Qui sait combien il y aura de dollars, d’euros ou de yens en existence l’an prochain, encore moins dans dix ou vingt ans ? A contrario, la quantité de bitcoins en existence n’excédera jamais 21 millions. Vous pouvez acquérir du bitcoin aujourd’hui, ne pas y toucher, et votre part de la quantité totale de bitcoins en circulation restera constante pendant des dizaines, centaines et milliers d’années.

Alors comment définir ces 21 millions d’unités monétaires numériques ? Étant donné que bitcoin représente une classe d’actif entièrement nouvelle, les catégories actuelles ne correspondent que partiellement à la nature de bitcoin. Certains individus assimilent bitcoin à de l’or numérique. L’IRS (l’équivalent du fisc américain) pense que bitcoin doit être traité comme une propriété. Gary Gensler, président de la SEC (l’organisme américain de réglementation et de contrôle des marchés financiers), pense quant à lui que bitcoin doit être traité comme une marchandise.

Peu importe la catégorie qui sera finalement attribué à bitcoin, il faut voir bitcoin comme une réserve de valeur à long terme.

Unité de compte

Durant mon enfance, l’école primaire que je fréquentais enseignait le système d’unités impériales de poids et de mesures. Étant donné la supériorité évidente du système métrique, je l’ai non seulement appris, mais je l’ai adopté par défaut comme système de mesure à travers lequel penser. Cela me frustre que les nouvelles voitures vendues aux États-Unis soient équipées d’odomètres et de compteurs de vitesse qui utilisent le mille comme unité standard, car cet unité de mesure est clairement inférieure.

De la même façon, presque tout le monde mesure la valeur en matière de monnaie-fiat, ce qui équivaut à une utiliser à une règle qui rétrécit constamment à divers rythmes selon ce que l’on mesure. Dans ce contexte, il est donc judicieux d’utiliser bitcoin, plutôt que la monnaie-fiat, comme unité de mesure financière par défaut. Dans le jargon financier, on appelle cela utiliser bitcoin comme unité de compte.

Un bitcoin sera toujours égal à un bitcoin. Il suffit de diviser ses fonds propres exprimés en bitcoin par 21 millions pour connaître avec exactitude la part de la quantité totale que l’on détient. Il est probable que dans une ou deux décennies, la plupart des gens mesureront leur patrimoine net en bitcoin. C’est à dire que, non seulement ils détiendront du bitcoin, ils calculeront la valeur de leur propriété, leurs actions et leurs obligations en bitcoin.

Si l’on ne choisit pas une unité de compte, une unité de compte s’imposera à nous. Neil Peart exprime ce sentiment d’une meilleure manière : “Si vous avez choisi de ne pas prendre de décision, vous avez quand même fait un choix.“

Penser en matière de monnaie-fiat signifie que l’on fait aveuglément confiance aux pouvoirs qui disent agir en notre intérêt. Et cela signifie, en conséquence, que l’on agit comme du bétail, et tout le monde sait ce arrive au bétail.

Spirale de la dette, dévaluation et défaut de paiement

Après plusieurs décennies à avoir vécu au-delà de leurs moyens, les États-Unis et une grande partie du monde semblent être entrés dans une spirale d’endettement, ce que James Lavish décrit abilement ici. Deux choix s’offrent aux gouvernements confrontés à cette situation : ne pas rembourser leur dette et, en conséquence, provoquer une panique et contagion financière ; ou rembourser leur dette via le processus de création monétaire, provoquant ainsi une forte inflation.

Au cours des cinquante dernières années, il était généralement et prudemment conseillé d’avoir une portefeuille d’investissement composé de 60% d’actions et 40% d’obligations. Depuis les années 1980, c’est une stratégie qui a donné de bons résultats, mais dorénavant – à cause de la spirale d’endettement et de la surévaluation des actifs provoquée par des décennies de création monétaire – il est probable que les actions et obligations entrent dans une période de faible rendement et de risques importants.

Mais tout cela est bien loin d’être la seule raison d’acheter du bitcoin en utilisant la richesse extraite de vos actifs basés sur le système de monnaie-fiat.

L’imminent régime de surveillance des MNBC

Lorsque les monnaies-fiat échouent, elles se désintègrent de manière imprévisible en fonction des caprices de ceux qui ont les rennes du pouvoir. Voici quelques exemples illustrant pourquoi détenir de la monnaie-fiat, que ce soit à la banque ou sous le matelas, comporte plus de risques qu’on ne le pense communément :

- En 2016, le gouvernement indien a soudainement déclaré tous les billets de 500 et de 1000 roupies invalides. Les gens ont du brutalement abandonner leurs activités pour faire la file dans les banques et convertir leur argent. Les personnes âgées, handicapées ou malades avaient le choix de faire la file pendant des heures sous une chaleur brutale ou de perdre leurs économies.

- L’Argentine a déclaré faillite et a traversé des périodes d’hyperflation à six reprises au cours du siècle dernier. À chaque fois, la monnaie a été soudainement dévaluée et les Argentins ont vu une grande partie de leurs économies s’évaporer du jour au lendemain.

- Au cours de l’été 2022, les banques libanaises ont drastiquement limité les retraits d’argent de leurs comptes clients. Des clients désespérés ont riposté en organisant un mouvement de protestation qui a effectué des braquages de banques à main armée pour récupérer l’argent qui leur était dû. Puis, dans la nuit du 1er février 2023, le gouvernement libanais a arbitrairement dévalué sa monnaie de 90%.

Les réactions aux effrondrements des monnaies-fiat sont sur le point de devenir bien plus sinistres. Ces mêmes gouvernements qui ne cessent d’excéder leur budget depuis des décennies, et qui sont donc insolvents, ont l’intention de contraindre leurs citoyens à renoncer à leurs libertés et d’imposer une nouvelle génération de technologie monétaire : les MNBC (monnaies numériques de banques centrales).

Les MNBC sont intentionnellement conçues pour surveiller les flux monétaires, les identités des utilisateurs et toutes leurs transactions financières. Pire encore, elles accordent aux gouvernements un contrôle sans précédent sur l’argent de leurs citoyens. Les gouvernements peuvent programmer les MNBCs pour empêcher certains types de dépense ou rendre certaines dépenses invalides après une date déterminée. James Lavish avertit que :

“Les MNBC accordent aux gouvernements le pouvoir de : changer votre argent, limiter votre argent, prendre votre argent, ou si bon leur semble, désactiver complètement votre argent.”

Quiconque attache de l’importance à la liberté doit donc rejeter les MNBC, en particulier celles distribuées gratuitement en échange d’une simple inscription (via une application mobile). Les MNBC rognent progressivement les libertés personnelles, jusqu`à asservir des populations entières sous un système de crédit social à la chinoise. La série Black Mirror illustre cette dystopie qui pourrait bientôt devenir réalité mieux que quiconque.

En contournant les monnaies-fiat, Bitcoin nous offre les moyens de subvertir l’imminente tyrannie des MNBC. Il faut donc voir Bitcoin comme un canot de sauvetage. Et comme dans la vraie vie, les premiers qui monteront à bord seront ceux qui auront les meilleures chances de survie.

Bitcoin a pour but de supplanter les monnaies-fiat

Les gouvernements dépensent constamment au-delà de leurs budgets dans des guerres et autres projets inutiles, puis créent de la monnaie pour les financer. Lorsque les monnaies-fiat s’effrondrent, les gouvernements emploient toutes sortes de justifications pour confisquer les actifs privés. Le décret présidentiel 6102 de Franklin D. Roosevelt en est l’exemple le plus célèbre dans l’histoire des États-Unis.

En 1984, Friedrich A. Hayek anticipa de manière prophétique la création de Bitcoin :

“Je ne crois pas que l’on aura à nouveau une monnaie saine avant que nous retirions celle-ci des mains du gouvernement. On ne peut le faire par la violence ; tout ce que l’on peut faire, c’est d’introduire de façon rusée et détournée quelque chose qu’ils ne peuvent pas arrêter“.

Séparer la monnaie de l’État représente une avancée cruciale pour la liberté aujourd’hui, comme le fut la séparation de l’église et de l’État il y a plusieurs siècles. En contournant le contrôle qu’exerce le gouvernement sur la monnaie, Bitcoin porte un grand coup à la pierre angulaire de l’état policier.

S’affranchir du nombre zéro

Je n’ai pas de conseil à donner sur la quantité de bitcoin à posséder. Tout ce que je peux dire, c’est que ne pas posséder de bitcoin est une erreur terrible. Avoir zéro bitcoin signifie tout miser sur la monnaie-fiat.

Les banques du monde entier sont en train de démontrer que, comme le dit Max Keiser, “il n’est pas possible d’atténuer une chaîne de Ponzi“. Au fur et à mesure que les économies s’enfoncent toujours plus dans le vortex de la dette, il est probable que le prix des actions, des obligations et de l’immobilier continuera de chuter – et ces prix sont mesurées en monnaies-fiat, celles-là mêmes dont la valeur est constamment dévaluée.

D’une certaine manière, il ne faut pas voir bitcoin comme un investissement axé sur la croissance, mais comme une assurance contre l’effrondrement du système monétaire actuel. Tout comme un assurance incendie protège votre maison, détenir du bitcoin vous protège contre les risques que comporte le reste de votre portefeuille d’investissements fiat.

Au-delà de son utilité en tant qu’assurance, Bitcoin pourrait devenir un excellent investissement de long terme à part entière. Indépendamment de la fluctuation hebdomadaire du prix du bitcoin, chaque semaine qui passe voit une partie croissante de l’offre des 21 millions d’unités se faire absorber par les hodlers. La réserve de bitcoins disponibles sur le marché pourrait donc devenir si mince qu’un choc de l’offre se produirait inéluctablement.

Les mathématiques de Bitcoin (combien de bitcoins acheter ?)

La caractéristique le plus fondamentale de Bitcoin est qu’il n’y aura jamais plus de 21 millions d’unités en circulation. Savoir que la quantité totale de bitcoins est à jamais immuable nous permet de facilement calculer la part du protocole Bitcoin en notre possession. Un petit peu d’arithmétique peut nous aider à décider combien d’unités acquérir. Voici un calcul particulièrement utile à garder à l’esprit :

21 millions divisés par 8 milliards.

Il s’agit de la quantité totale de bitcoins divisée par le nombre approximatif d’habitants sur terre. Le résultat de ce calcul donne environ 250 000 satoshis (0,0025 bitcoin), soit la part moyenne d’une personne par rapport à l’offre totale de bitcoins. Il s’agit d’une approximation qui ne prend pas non plus en compte les millions de bitcoins à jamais perdus (par négligence, perte de clés privées, bitcoins transférés à des adresses invalides, etc.), donc en acquérant 250 000 satoshis, vous êtes assurés de détenir au moins la part d’une personne si tout le monde sur terre détenait du bitcoin.

Par extension, acquérir 2,5 millions satoshis vous assure de posséder la part de 10 personnes sur terre, et 25 millions (un quart de bitcoin), la part de 100 personnes sur terre. C’est la raison pour laquelle, si bitcoin devient une classe d’actif dominante (comparable au dollar, l’or ou l’immobilier), il ne sera pas nécessaire de posséder un bitcoin entier pour amasser une fortune considérable.

Pour le moment, il est possible d’aquérir 250 000 satoshis pour moins de 100 dollars américains. En comparaison, la part moyenne d’or par personne est équivalente à 1750 dollars (on estime qu’il y a 8 milliards d’onces d’or sous forme de pièces, lingots et bijoux à travers le monde, donc la part moyenne d’or par personne est d’environ une once). Il s’agit d’un rapport absurde en faveur de l’or qui pourrait s’inverser à l’avenir, étant donné l’évidente supériorité de bitcoin en tant qu’actif monétaire.

L’achat de bitcoin par multiples de 250 000 satoshis vous permet d’obtenir une quantité de bitcoins largement supérieure à ce que la vaste majorité des gens pourront jamais acquérir. En conséquence, cela consolidera votre richesse à long terme au fur et à mesure que l’hyperbitcoinisation se concrètise.

Conclusion

Cela fait beaucoup d’informations à digérer, donc avant d’en terminer, voici une sommaire des points clés :

- Si vous décidez d’acquérir du bitcoin, gardez-les pendant au moins 5 ans, et idéalement pendant plus d’une décennie.

- Ne perdez pas de vue que le protocole Bitcoin peut échouer ou subir une attaque qui pourrait en anéantir la valeur.

- Dans la mesure où vous pouvez vous permettre de perdre votre investissement, considérez un achat minimum de 250 000 satoshis (0.0025 bitcoin). Si vous décidez d’investir de plus grandes sommes, pensez à en aquérir par multiples de 250 000 satoshis.

- Acheter du bitcoin chaque semaine ou chaque mois vous permet d’accumuler des sats tout en mitigeant la volatilité des prix.

- Si vous vous lancez dans une stratégie d’investissement de long terme, préparez-vous à traverser de longues périodes de baisse. Détendez-vous avec un verre en gardant en tête que 1 BTC sera toujours égal à 1 BTC et regardez les personnes qui ont utilisé l’effet de levier pour acquérir du bitcoin se faire anéantir.

- Si vous détenez une quantité importante de bitcoins, ayez des réserves distinctes protégées par différentes méthodes.

- La préservation de votre anonymat est une composante cruciale pour la sécurité de vos réserves. Mentionner le fait que vous possédez du bitcoin dans des conversations peut potentiellement vous exposer à des attaques physiques.

Les 99 prochaines heures

Il est difficile de comprendre Bitcoin dans son intégralité, mais il est possible d’avoir une compréhension profonde de certains de ses aspects. Des personnes ayant divers domaines de compétence développent une maîtrise de différentes composantes et corollaires. Bitcoin fait sans cesse l’objet de discussions chez les élites financières, les experts en informatique et les défenseurs de la liberté. En prêtant attention aux centaines d’individus d’influence qui discutent de Bitcoin sur Twitter, on peut profiter de l’incroyable vivier de connaissances diverses qu’ils partagent avec le monde. Il est passionnant d’approfondir ses connaissances des différents aspects de Bitcoin et de comprendre comment chacun d’eux se complète.

Twitter est une des meilleures plateformes pour se tenir informé des développements et des opinions sur Bitcoin. Pour commencer, voici quatre des meilleurs comptes (en anglais) à suivre pour développer ses connaissances dans différents domaines de compétences :

- Lyn Alden : Personne n’arrive à sa cheville en matière de clarté et de connaissances macroéconomiques axées autour de Bitcoin.

- Michael Saylor : Le plus grand hodler de Bitcoin. Très éloquent.

- Matt Odell : Une intégrité irréprochable et une forte expertise technique sur Bitcoin et les questions de vie privée.

- Cory Klippsten : Absolument intrépide lorsqu’il s’agit de dénoncer les escroqueries et les fraudeurs. Ses publications ont permis à beaucoup de personnes d’éviter de perdre tout leur argent.

Le paysage de Bitcoin évolue de jour en jour et il n’y a pas de meilleur moyen que Twitter pour y suivre les plus récents développements. Twitter a émergé comme une des plateformes dominantes pour tout ce qui touche aux actualités, opinions et débats autour de Bitcoin. Presque tous les plus grands détenteurs de bitcoin et passionnés dignes d’être lus et écoutés utilisent Twitter pour partager leurs idées et opinions. Suivre ces comptes et passer 20 minutes par jour à lire leurs derniers tweets permet d’approfondir continuellement sa connaissance de Bitcoin.

Étant donné le bombardement constant d’informations sur Twitter, il faut faire complètement abstraction du bruit ambiant. Il faut être sélectif quant aux comptes à suivre et se désabonner des comptes qui font la promotion de shitcoin ou qui poussent à hypotéquer ses bitcoins. Pour obtenir des informations parfaitement sélectionnées, consultez la page Bitcoin Resources de Gigi.

Il est impératif que chacun fasse sa part pour informer le public des vertus de Bitcoin. L’alternative, c’est d’inviter à la calamité financière et de donner du temps aux forces obscures autoritaires d’accumuler et détruire Bitcoin. À ma façon, j’ai pris un mois de mon temps à concocter cette introduction afin d’accélérer l’adoption de Bitcoin. J’espère que cela vous a aidé à vous orienter et à trouver l’inspiration pour continuer à approfondir vos connaissances pendant 99 heures supplémentaires.

Note : Rien de ce qui a été évoqué ci-dessus ne doit être interprété comme conseil en investissement.

Toutes les références au prix du bitcoin et de l’or datent de la publication de l’article original, en mars 2023.

L’article original sera probablement mis à jour au cours du prochain marché haussier pour refléter les dernières évolutions du prix de l’or et du bitcoin.

Article écrit par: D.N. Comply

Traduction : Bit4all (@Bit4all1)